EL MENSAJE DEL MINISTRO ÓSCAR PUENTE LLAMADO «SACO DE MIERDA» AL PERIODISTA VITO QUILES PODRÍA INCURRIR EN UN DELITO DE HONOR, INJURIAS Y AMENAZAS

Reporteros Sin Fronteras avisa de que la libertad de prensa está amenazada por los mismos que deberían ser sus garantes: las autoridades políticas.

El periodista Vito Quiles se ha querellado contra el ministro de Transportes y Movilidad Sostenible, Óscar Puente, y pide 40.000 euros de indemnización por un delito de vulneración del derecho al honor, así como por un posible delito de amenazas.

Hay quienes creen que los años ayudan a mejorar, a aprender de los errores y avanzar, sin embargo, esta creencia no puede aplicarse en algunos apartados de la vida, o al menos eso nos demuestra la experiencia en el caso de la libertad de prensa, un derecho que, al avista de ciertos acontecimientos, puede estar sufriendo un cierto deterioro.

Según la Clasificación Mundial de la Libertad de Prensa 2024 publicada por Reporteros Sin Fronteras (RSF), las presiones políticas están erosionando la independencia y la pluralidad del periodismo a nivel mundial, y España no es una excepción: “La libertad de prensa está amenazada por los mismos que deberían ser sus garantes: las autoridades políticas”, afirma RSF.

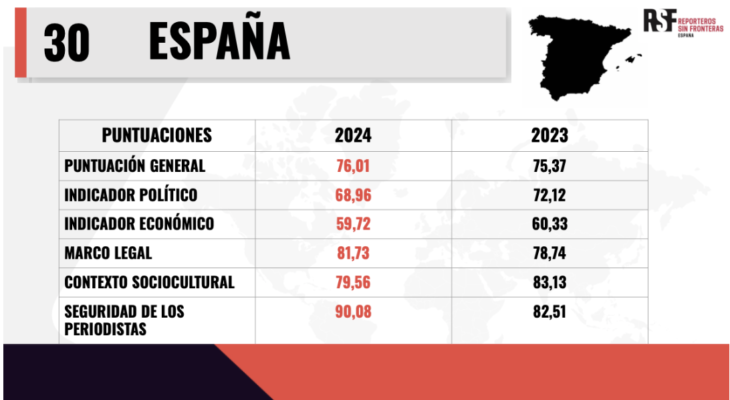

Nuestro país ha conseguido en el último año subir seis puestos en este ranking, situándose en el 30º país con mayor libertad de prensa, sin embargo, RSF observa un deterioro preocupante del apoyo y respeto a la autonomía de los medios, así como un aumento de las presiones que ejercen los Estado u otros actores políticos sobre ellos. En este sentido, la organización ha indicado que, de los cinco indicadores que conforman la puntuación de los países, “el indicador político es el que más desciende en 2024, con una caída de 7,6 puntos”.

El indicar político, uno de los cinco indicaros que sirven para puntuar la libertad de prensa de los países, ha descendido 7,6 puntos en España en el último años, según la Clasificación Mundial de la Libertad de Prensa 2024 realizada por Reporteros Sin Fronteras. (Gráfica: Reporteros Sin Frontera).

Puente insulta y amenaza en redes sociales a un periodista

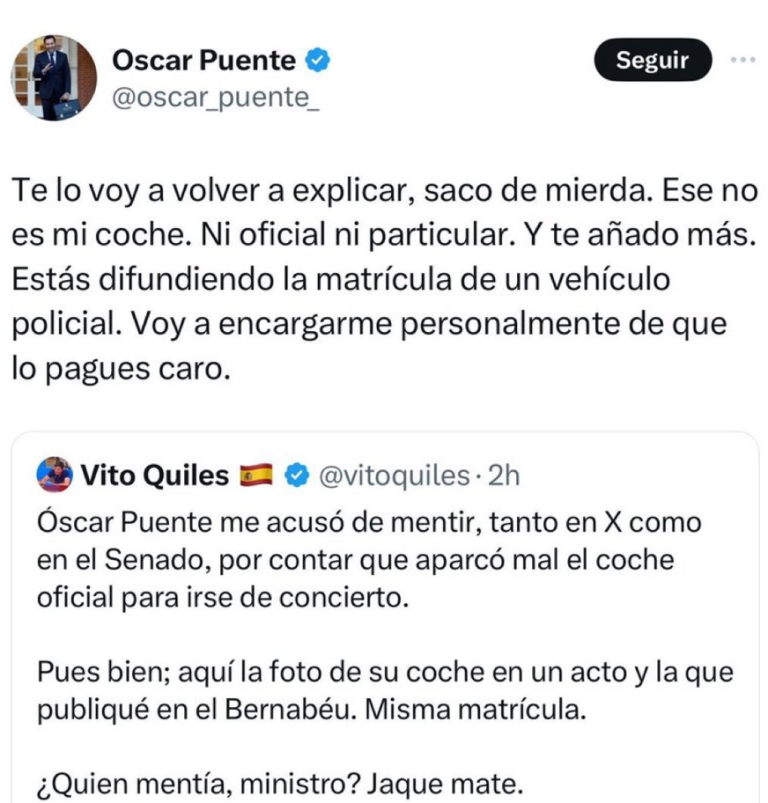

El ministro de Transportes y Movilidad Sostenible, Óscar Puente, ha vuelto a acaparar la atención de los medios de comunicación, esta vez por un mensaje que escribió desde su cuenta personal de X (antes Twitter) al periodista español Vito Quiles.

La disputa entre el ministro socialista y el reportero —afín a una ideología de derechas—, se remonta días atrás cuando Quiles comunicó en redes sociales que un vehículo que estaba mal aparcado en las inmediaciones del campo Santiago Bernabéu era del ministro Puente. El periodista difundió imágenes del vehículo, un coche oficial, afirmando que el político lo había usado para ir al concierto que la cantante Taylor Swift estaba dando en el estadio del Real Madrid.

El ministro lo desmintió públicamente, sin embargo, Quiles difundió este pasado domingo, 16 de junio, en su perfil de X, una imagen del mismo coche en otro acto del ministro, afirmando el periodista que él no había mentido y que ese era el vehículo de Puente. A lo que el ministro le contestó: “Te lo voy a volver a explicar, saco de mierda. Ese no es mi coche. Ni oficial ni particular. Y te añado más. Estás difundiendo la matrícula de un vehículo policial. Voy a encargarme personalmente de que lo pagues caro”.

La respuesta del ministro ha provocado la reacción de muchas personas, no solo de usuarios en redes sociales, también de los grupos políticos. El líder de Se acabó la fiesta (SALF), Alvise Pérez, manifestó que si Sánchez no hacía dimitir a Puente “se entenderá el grado de putrefacción de este sistema criminal”; mientras que Vox ha calificado de inaceptable que un ministro insulte públicamente a un periodista, llamando a Puente “matón al servicio del tirano Sánchez” y afirmando que “este Gobierno pretende pasar una apisonadora a todo lo que no controla”.

Mientras que el Partido Popular ha pedido la dimisión del ministro para «recuperar un mínimo de dignidad democrática» en nuestro país; por su parte, el Partido Socialista ni ningún miembro del Ejecutivo se han pronunciado aún.

El propio receptor del improperio, Quiles, compartió en sus redes sociales la respuesta que había recibido por parte de Puente y manifestó: “Primero el presidente pide acabar con la impunidad de medios de comunicación que son críticos con él. Después un ministro suyo me amenaza con ‘pagarlo caro’ por publicar una información. Esto no es una democracia”.

Asimismo, el periodista anunciaba que había pedido amparo a la Federación de Asociaciones de Periodistas de España (FAPE) y a la Asociación de la Prensa de Madrid (APM) tras “haber recibido amenazas gravísimas de un ministro de España” y que a partir de este momento, si sufría cualquier ataque los responsables serían el ministro y el Gobierno.

No obstante, al día siguiente a realizar dicha petición de amparo, las asociaciones anunciaban que rechazaban amparar a Vito Quiles “pese a la actitud reprochable del ministro Puente”, y ello porque “no es un periodista en activo ya que ha figurado como candidato en la lista de Se acabó la fiesta (SALF) al Parlamento Europeo”, manifestaba la FAPE en un comunicado publicado.

Vito Quiles se querella contra el ministro

La reacción del periodista no se ha hecho esperar y ante la falta de amparo por parte de las asociaciones de prensa ha procedido a querellarse contra el ministro.

El medio de comunicación en el que trabaja el periodista afectado, EDATV.NEWS, ha tenido acceso a la denuncia presentada contra el ministro, en la que se subraya que Puente habría vulnerado el derecho al honor del Quiles, además de haber cometido un posible delito de amenazas contra él. Por ello, la defensa de Quiles exige que el demandado sea condenado a indemnizar a su cliente con 40.000 euros, así como que pida disculpas públicamente por las declaraciones realizadas y reconozca que vulneró su derecho al honor.

Cabe recordar que el artículo 18.1 de la Constitución Española “garantiza el derecho al honor, a la intimidad personal y familiar y a la propia imagen”; mientras que el Código Penal regula en los artículos 169, 170 y 171 el delito de amenazas, y en el artículo 208 el delito de injurias.

El mensaje de Puente estaría fuera de la opinión y la libertad de expresión

El letrado experto en derecho al honor David López-Royo, del despacho López-Royo Abogados, afirma a Economist & Jurist que, en su opinión, cree que el mensaje del ministro sí que supone una intromisión ilegítima en el derecho al honor porque “la manifestación que hace es excesiva e innecesaria, va más allá de lo que es una mera crítica o desinformación en relación a lo que Vito Quiles publicaba”.

David López-Royo, experto en derecho al honor, señala que la manifestación realizada por el ministro de Transportes y Movilidad Sostenible es «excesiva» y no estaría amparada por la jurisprudencia del Tribunal Constitucional.

El abogado aclara que los hechos no son “tan graves como para llevarlos por la vía penal, aunque sí por la vía civil”, ya que el tema de entrar en un insulto es lo que la jurisprudencia del Tribunal Constitucional considera excesivo y más allá de lo que es una mera información, que es lo que ampara la libertad de expresión y la libertad de prensa.

“Por lo que cuando le llama ‘saco de mierda’ está totalmente fuera de cualquier información de relevancia o interés general”, afirma el letrado, “pues lo que no ampara la jurisprudencia del Tribunal Constitucional es la utilización de expresiones injuriosas o innecesarias en relación con la opinión o información emitida”. “Cierto que a los políticos se les permite ‘casi todo’ en su libertad de expresión pero ello no puede suponer una ‘patente de corso’ para proferir insultos completamente gratuitos e innecesarios” afirma el letrado.

En este sentido, López-Royo recuerda el caso de la exministra de Igualdad, Irene Montero, y de la exsecretaria de este Ministerio, Ángela Rodríguez “Pam”, quienes llamaron maltratador a Rafael Marcos, y fueron condenadas por ello como autoras de un delito de intromisión ilegítima en el derecho al honor.

Si se prueba que el ministro cometió el delito que se le imputa en la demanda, la condena que vendría aparejada sería la imposición de que eliminase el mensaje, que hiciese público el fallo judicial y rectificase sobre lo dicho, asimismo debería indemnizar económicamente al periodista.

“Además, dado que el mensaje ha llegado a una audiencia muy grande, al tratarse de una red social y de los personajes públicos que son, así como que ha tenido gran repercusión en medios generalistas, la indemnización sería cuantiosa”, afirma este experto, “posiblemente, se fijaría una cuantía parecida a la que se estableció cuando el caso de Montero”.

El mensaje de Puente tendría que ir por la vía penal

Por su parte, la abogada María Pastor, experta en derecho civil y penal en el despacho Vilches Abogados, considera que el mensaje del ministro no se juzgarían por la vía civil, sino por la penal, ya que en vez de un delito al honor, la letrada considera que podría haber cometido un delito de injurias.

“El derecho al honor se considera vulnerado cuando exponen información de la vida privada o datos de carácter privado sin el consentimiento de la persona afectada. Al tratarse de un insulto el realizado por el ministro, el juicio debería ir por la vía penal por un delito de injurias y calumnias, y en su caso, tal vez, por un delito de amenazas”, apunta Pastor.

Para el delito de injurias y calumnias la pena prevista es una multa de tres a siete meses, pero si incurre con publicidad, la pena se podría agravar hasta llegar a una multa de 14 meses. “En este caso sí que incurre con publicidad porque se trata de un ministro, una figura pública, por lo que cualquier cosa que haga o diga va a tener una repercusión mayor”.

La letrada María Pastor considera que la expresión usada por el ministro «saco de mierda» podría juzgarse por la vía penal por un delito de injurias y calumnias, con la agravante de publicidad.

En esta línea, el penalista Alfonso Trallero, de la boutique Trallero Abogados, afirma que el mensaje del ministro contiene dos circunstancias que podrían considerarse presuntamente constitutivas de delito: “Por un lado, el hecho de que se dirige directamente a Vito Quiles llamándole ‘saco de mierda’, lo que puede considerarse incluido en el artículo 208 del Código Penal como un delito de injurias”.

“El mensaje de Puente es un ejemplo perfecto de lo que jamás debe ser una comunicación pública, y menos de un ministro de España. Llamar a una persona ‘saco de mierda’ en un medio que es público como es una red social, sin duda constituye un delito de injurias”.

Respecto a la segunda parte del mensaje, cuando dice que va a encargarse personalmente de que lo pague caro, para Trallero constituye sin duda una amenaza: “Es un delito de amenazas leves, recogido en el artículo 171.7 del Código Penal”. No obstante, el abogado aclara que es cierto que hay que tener en cuenta que el delito de amenazas es “un delito especialmente circunstancial”.

Para este experto penalista, la cuestión aquí es que “se está atribuyendo de una manera directa a Quiles la advertencia por parte de no cualquier persona, sino por un ministro de España, quien tiene acceso a recursos y a potestades que el resto de ciudadanos no tenemos”.

En este sentido Trallero destaca que el hecho de que sea un ministro quien advierte que se va a encargar “personalmente” de que lo pague caro es algo grave: “No tiene la misma fuerza que un ciudadano sin ningún poder dentro del Gobierno diga que se va a encargar personalmente a que lo diga un ministro del país. Al haber un ministro por medio sí que creo que no cabe duda de que se está cometiendo un delito de amenazas”.

El penalista Alfonso Trallero cree que el ministro Puente no solo ha cometido un delito de injurias y calumnias, también un delito leve de amenazas.

Los sindicatos de policías reprenden al ministro

Por otra parte, La Sexta adelantaba ayer que la Policía Nacional estaba preparando una denuncia contra Vito Quiles ante la Fiscalía por publicar en el mensaje que desencadenó la respuesta del ministro la imagen de un vehículo oficial con su respectiva matrícula, lo que supondría, según ese medio de comunicación, comprometer la seguridad de funcionarios gubernamentales y de la Policía “al revelar matrículas y detalles de operaciones de seguridad”.

No obstante, cabe recordar que aunque Puente afirmaba en el mensaje respondiendo al periodista que ese no era su coche, ni oficial ni personal, el ministro también dejaba claro que estaba difundiendo “la matrícula de un vehículo oficial”, por lo que identificaba claramente que ese coche se trataba de un coche policial.

Además, Puente, tras ese primer mensaje en X escribió en el hilo del mismo lo siguiente en alusión a Quites: “Mucho patriota que grita Viva La Policía y Viva la Guardia Civil, pero que le preocupa poco o nada la seguridad de los policías que van en ese vehículo jugándose la vida para defender la del gobierno democrático de su país”.

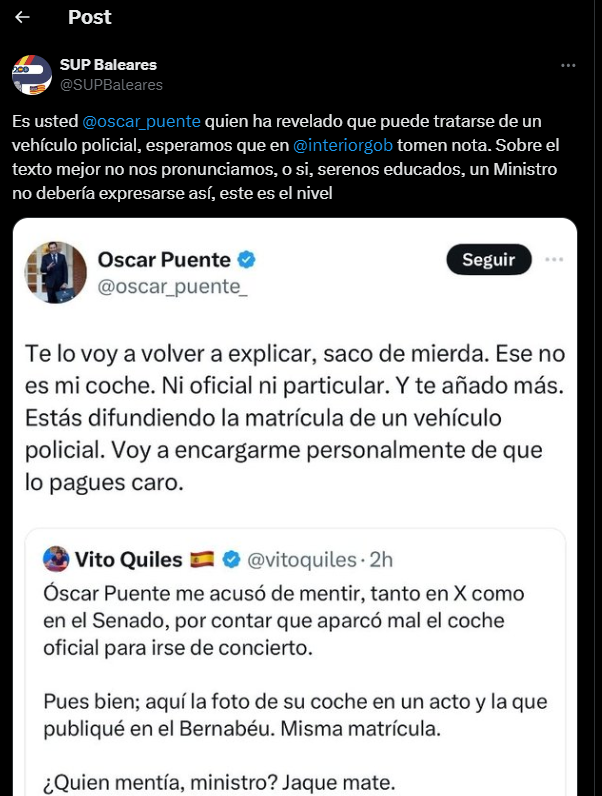

Por estas confirmaciones emitidas por el propio ministro en un intento de desmentir que el coche que le atribuía el periodista no era suyo, el Sindicato Unificado de la Policía Nacional en Baleares (SUP) ha reprendido al ministro de Transportes y Movilidad Sostenible al poner en peligro a los agentes tras revelar públicamente que, en efecto, el mencionado vehículo es un coche secreto de la Policía.

“Es usted quien ha revelado que puede tratarse de un vehículo policial. Esperamos que en el Ministerio de Interior tomen nota. Sobre el texto mejor no nos pronunciamos, o si, seremos educados, un ministro no debería expresarse así, este es el nivel” ha escrito el SUP en su cuenta de X, en respuesta al propio mensaje de Puente respondiendo a Quiles.

“El comentario del ministro en su perfil de X ha puesto en peligro la integridad de nuestros compañeros”, ha criticado el sindicato SUP Baleares, que recuerda que, de ser cierto que es un vehículo policial “este coche ya no se podrá emplear por motivos de seguridad gracias a este lumbreras”, a pesar de que “no nos sobran”.

Asimismo, desde le sindicato han pedido al ministro del Interior, Fernando Grande-Marlaska que tome represalias contra Puente por relevar esa información y exponer a los agentes de la Policía, manifestando que el ministro de Transporte y Movilidad Sostenible tiene “pocas luces” y “falta de profesionalidad”.

Pero SUP Baleares no ha sido el único sindicato que se ha pronunciado en contra de Puente, Alternativa Sindical de Policía (ASP), también ha criticado al ministro en su cuenta oficial de la red social X asegurando que es él (Óscar Puente) quien les está poniendo en el foco y que ellos no están para defender gobiernos.

“Señor Puente, con su tweet suma 2,4M de visualizaciones (y subiendo) a la matrícula. Luego se autocita mencionando la seguridad de los policías y le vuelve a dar difusión. Borre el tweet y deje fuera de sus guerras a los policías. Pd. Los policías no defendemos gobiernos (eso solo pasa en las dictaduras). Los policías defendemos los derechos y la vida de las todas personas (incluidas las que forman el gobierno)”, ha escrito SAP.

Comentarios recientes