NUEVA REGULACION DE LAS BAJAS MÉDICAS

R é gi m e n E s p e c i a l d e Tr a ba j a d or e s Au t ó nom os NOVEDADES INCLUIDAS EN EL RD-Ley 13/2022 y RD-Ley 14/2022 ENTRADA EN VIGOR 1 DE ENERO DE 2023

NUEVO SISTEMA DE COTIZACIÓN POR INGRESOS REALES:

Las personas trabajadoras por cuenta propia o autónomas incluidas en el RETA cotizarán en función de los rendimientos netos obtenidos durante cada año natural en el ejercicio de sus actividades económicas, empresariales o profesionales, debiendo elegir la base de cotización mensual que corresponda en función de su previsión del promedio mensual de sus rendimientos netos anuales, dentro de la tabla general fijada en la respectiva Ley de PGE que constará de una base de cotización mínima mensual y una base máxima mensual por cada tramo de rendimientos, si bien con la posibilidad de elegir la base de cotización dentro de una tabla reducida, cuando prevean que sus rendimientos van a ser inferiores a la base mínima del tramo 1 de la tabla general.

El rendimiento neto para declarar: será de los ingresos menos los gastos deducibles anuales. No se contabiliza el IVA, no lo incluye ni en los ingresos ni en los gastos.

En general, las bases elegidas tendrán carácter provisional, hasta que se proceda a su regularización en función de los rendimientos anuales obtenidos y comunicados por la correspondiente Administración tributaria a partir del año siguiente respecto a cada trabajador autónomo.

Para calcular la base de cotización y las cuotas mensuales definitivas, a los rendimientos computables se les aplicará una deducción por gastos genéricos del 7 %, salvo en el caso de los autónomos societarios, en que ladeducción será del 3 %.

El nuevo sistema se implantará de forma gradual, durante un periodo máximo de nueve años a partir del 1 de enero de 2023, con revisiones periódicas cada tres años.

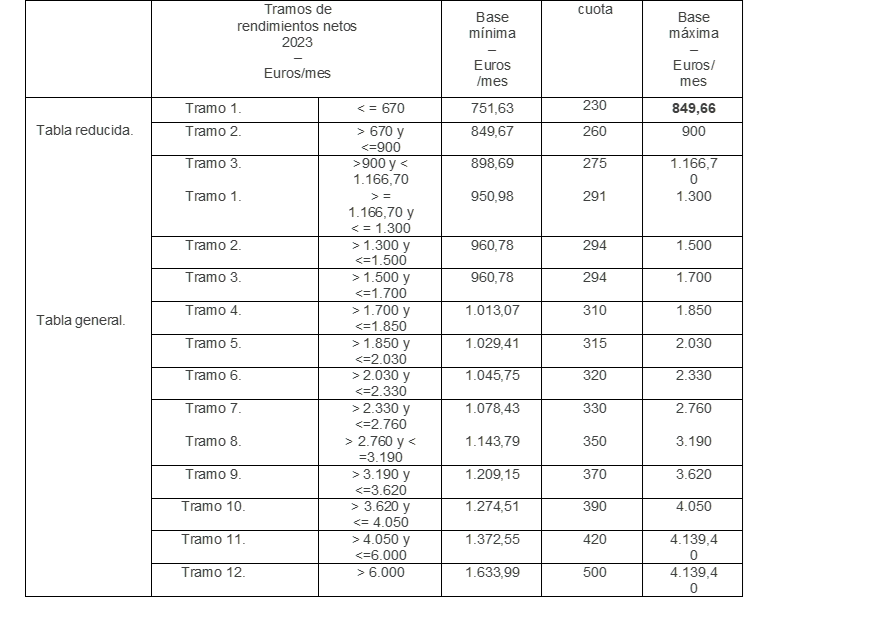

La disposición transitoria primera regula la cotización de los trabajadores incluidos en el RETA del ejercicio 2023, 2024 y 2025, que deberán cotizar en función de los rendimientos que obtengan durantelos ejercicios 2023, 2024 y 2025, pudiendo elegir una base de cotización comprendida entre la base de cotización que corresponda a su tramo de ingresos conforme la tabla general y reducida que consta en la mencionada transitoria y la base máxima de cotización establecida para el citado régimen especial en la Ley de PGE para el correspondiente ejercicio. La tabla general y reducida vigente para el año 2023 es la siguiente:

Los trabajadores incluidos en el RETA a 31 de diciembre de 2022, hasta tanto no ejerciten la opción contemplada en la disposición transitoria primera (de cotizar por ingresos reales), seguirán cotizando durante el año 2023 sobre la base que les correspondería en enero de ese año, aplicando a la base de cotización de diciembre de 2022, aquellos cambios e incrementos que, con arreglo a la Ley de PGE para el año 2022 y a la legislación anterior, les pudieran corresponder.

Los trabajadores por cuenta propia o autónomos que a 31 de diciembre de 2022 vinieren cotizando por una base de cotización superior a la que les correspondería por razón de sus rendimientos podrán mantener dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas.

Durante el año 2023, no podrán elegir una base de cotización mensual inferior a 1.000 €:

los familiares del trabajador autónomo incluidos en el RETA al amparo del artículo 305.2.k) del TRLGSS. Para la aplicación de esta base de cotización mínima bastará con haber figurado 90 días en alta en este régimen especial, durante el período a regularizar

los trabajadores autónomos incluidos en el RETA conforme al art.305.2 b) y e) – “autónomos societarios”. Para la aplicación de esta base de cotización mínima bastará con haber figurado 90 días en alta en este régimen especial, durante el período a regularizar

los trabajadores autónomos del art.308.1.c) regla 5.ª del TRLGSS (en estimación directa sin presentar la declaración IRPF o sin declarar ingresos).

Durante los años 2024 y 2025, estos trabajadores autónomos no podrán elegir una base de cotización mensual inferior a la cuantía que establezca la correspondiente Ley de PGE, y a partir del año 2026 la base de cotización no podrá ser inferior a la base mínima de cotización por contingencias comunes para los trabajadores incluidos en el Régimen General de la Seguridad Social del grupo de cotización 7.

Comentarios recientes